2025년, 노후 준비가 그 어느 때보다 중요해진 시대입니다. 평균 수명 연장과 저금리 시대로 인해 개인연금의 중요성이 더욱 부각되고 있는 가운데, **IRP(개인형 퇴직연금)**와 DC형 퇴직연금을 제대로 활용하지 못하는 분들이 여전히 많습니다.

IT 업계에서 10년 이상 근무하며 다양한 금융 상품들을 직접 경험해온 제가, 2025년 최신 세제 혜택을 반영한 개인연금 최적화 전략을 상세히 알려드리겠습니다.

📊 2025년 개인연금 제도 변화 핵심 포인트

세액공제 한도 대폭 확대

2025년 개인연금 제도에서 가장 주목할 변화는 세액공제 한도의 실질적 확대입니다.

🎯 2025년 세액공제 한도

- IRP 단독: 최대 900만원 (연금저축 미가입 시)

- 연금저축 + IRP: 합산 900만원 (연금저축 600만원 + IRP 300만원)

- 50세 이상 특례: 연금저축 600만원까지 확대 (2025년까지 한시적)

💰 공제율 차등 적용

- 총급여 5,500만원 이하: 16.5% 세액공제

- 총급여 5,500만원 초과: 13.2% 세액공제

이는 기존 대비 연간 최대 148만원의 세액공제 혜택을 받을 수 있음을 의미합니다.

🔍 IRP vs DC형 vs 연금저축 완벽 비교

IRP (개인형 퇴직연금) 특징

✅ 장점

- 최고 세액공제 한도: 연간 900만원 (단독 가입 시)

- 투자 상품 다양성: 펀드, ETF, 예금, TDF 등 폭넓은 선택

- 수수료 우대: 일반 투자 대비 낮은 운용보수

- 퇴직금 이체 가능: 기존 퇴직금을 세금 없이 이체

❌ 주의사항

- 중도 인출 제한: 만 55세 이전 인출 시 16.5% 세금

- 연금 의무 수령: 가입일로부터 5년 경과 + 만 55세 이후

DC형 퇴직연금 특징

✅ 장점

- 회사 기여금: 근로자 부담 없이 회사가 납입

- 투자 선택권: 개인이 직접 운용 방향 결정

- 세액공제 혜택: 추가 납입분에 대해 공제 적용

❌ 단점

- 회사 제한: 회사에서 도입한 경우에만 가입 가능

- 상품 제한: 회사가 선정한 상품군 내에서만 선택

연금저축 특징

✅ 장점

- 가입 용이성: 누구나 쉽게 가입 가능

- 중도 인출 자유: 상대적으로 자유로운 인출 (세금 부과)

- 상품 선택권: 전체 펀드 시장에서 자유로운 선택

❌ 단점

- 낮은 공제 한도: 연간 최대 600만원

- 높은 수수료: IRP 대비 상대적으로 높은 운용보수

💡 소득별 최적 포트폴리오 전략

연봉 3,000-5,000만원 구간

📈 추천 포트폴리오

✅ 1순위: IRP 연 700만원 납입 (세액공제 115만원)

✅ 2순위: 연금저축 연 200만원 납입 (세액공제 33만원)

✅ 총 절세액: 연간 148만원

🎯 투자 전략

- 안정형 50%: 원리금보장상품, 채권형 펀드

- 성장형 40%: 국내외 주식형 펀드, ETF

- 대안투자 10%: 리츠, 원자재 펀드

연봉 5,000-7,000만원 구간

📈 추천 포트폴리오

✅ 1순위: IRP 연 700만원 납입 (세액공제 92만원)

✅ 2순위: 연금저축 연 200만원 납입 (세액공제 26만원)

✅ 총 절세액: 연간 118만원

🎯 투자 전략

- 안정형 30%: 예금, 채권형 펀드

- 성장형 60%: 글로벌 주식형 펀드, 배당주 ETF

- 대안투자 10%: 해외 부동산, 인프라 펀드

연봉 7,000만원 이상 구간

📈 추천 포트폴리오

✅ 1순위: 연금저축 연 600만원 납입 (세액공제 79만원)

✅ 2순위: IRP 연 300만원 납입 (세액공제 40만원)

✅ 총 절세액: 연간 119만원

🎯 투자 전략

- 성장형 70%: 테크주, 성장주 중심 포트폴리오

- 안정형 20%: 채권, 예금 상품

- 대안투자 10%: 원자재, 특화 섹터 펀드

🏆 연령별 자산배분 최적화 전략

20-30대: 적극 성장형

🚀 투자 비중

- 해외 주식 50%: 미국 S&P500, 나스닥 ETF

- 국내 주식 30%: 코스피200, 중소형주 펀드

- 안정 자산 20%: 채권형 펀드, 예금

💪 핵심 전략

- 장기 투자 관점: 30-40년 투자 기간 활용

- 적립식 투자: 매월 일정액 자동 납입

- 고위험 고수익: 변동성 감수하고 성장성 추구

40대: 균형 성장형

⚖️ 투자 비중

- 해외 주식 40%: 선진국 + 신흥국 분산 투자

- 국내 주식 30%: 배당주, 우량주 중심

- 안정 자산 30%: 채권, 리츠, 인프라 펀드

🎯 핵심 전략

- 리스크 관리: 변동성 완화에 중점

- 분산 투자: 지역별, 섹터별 다양화

- 정기 리밸런싱: 연 2회 포트폴리오 조정

50대 이상: 보수 안정형

🛡️ 투자 비중

- 안정 자산 50%: 예금, 국채, 회사채

- 국내 주식 30%: 배당주, 우량주 중심

- 해외 주식 20%: 저변동성 글로벌 펀드

🔒 핵심 전략

- 원금 보호: 안정성을 최우선 고려

- 배당 수익: 정기적인 현금 흐름 확보

- 단계적 인출: 은퇴 후 체계적 인출 계획

🎯 퇴직금 IRP 이체 완벽 가이드

이체 시기별 절세 효과

📅 이체 타이밍

✅ 퇴직 즉시 이체: 퇴직소득세 완전 면제

✅ 60일 이내 이체: 추가 세액공제 혜택 가능

✅ 60일 초과: 퇴직소득세 + 기타소득세 이중 과세

💰 절세 계산 예시

퇴직금 1억원 기준:

❌ 일시금 수령: 퇴직소득세 약 800만원

✅ IRP 이체: 세금 0원 + 향후 세액공제 혜택

💡 실질 절세액: 800만원 + α

이체 절차 단계별 가이드

1단계: IRP 계좌 개설

📋 필요 서류

- 신분증, 통장, 도장

- 재직증명서 (퇴직 예정 확인용)

- 퇴직금 산정 내역서

2단계: 회사와 이체 협의

📞 확인 사항

- 퇴직금 지급 예정일

- 회사 측 IRP 이체 절차

- 세무서 신고 대행 여부

3단계: 이체 완료 확인

✅ 점검 사항

- IRP 계좌 입금 확인

- 세무서 신고 완료 확인

- 향후 연금 수령 계획 수립

🏅 2025년 추천 IRP 상품 BEST 5

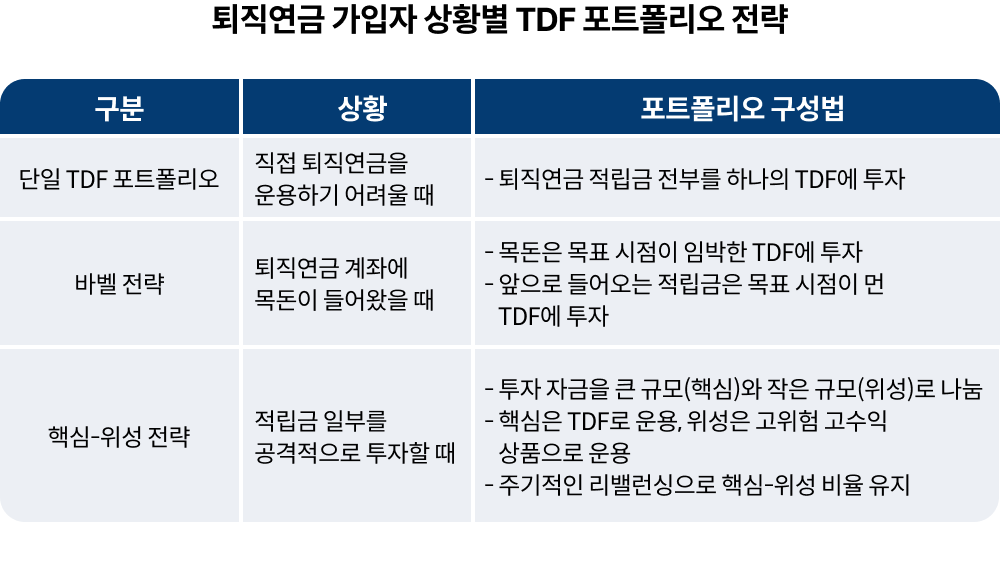

1. 타겟데이트펀드 (TDF)

🎯 특징

- 자동 리밸런싱: 나이에 따른 자산배분 자동 조정

- 전문가 관리: 운용사의 체계적 포트폴리오 관리

- 낮은 수수료: 연 0.3-0.8% 운용보수

👍 추천 대상: 투자 초보자, 바쁜 직장인

2. 글로벌 주식 ETF

🌍 특징

- 광범위 분산: 전 세계 주식 시장 노출

- 낮은 비용: 연 0.1-0.3% 운용보수

- 높은 투명성: 실시간 가격 확인 가능

👍 추천 대상: 장기 성장 추구 투자자

3. 국내 배당주 펀드

💰 특징

- 안정적 배당: 연 3-5% 배당 수익 기대

- 인플레이션 헤지: 물가 상승 대응력

- 세제 혜택: 배당소득 저율 과세

👍 추천 대상: 중장년층, 안정 수익 선호자

4. 원리금보장상품

🛡️ 특징

- 원금 보호: 100% 원금 보장

- 예측 가능: 확정 수익률 제공

- 유동성: 상대적으로 자유로운 해지

👍 추천 대상: 보수적 성향, 은퇴 임박자

5. 부동산 리츠 (REITs)

🏢 특징

- 부동산 간접 투자: 대형 빌딩, 쇼핑몰 등 투자

- 배당 수익: 임대료 기반 정기 배당

- 인플레이션 대응: 물가 상승 시 수익 증가

👍 추천 대상: 부동산 투자 희망자, 분산투자 추구자

📈 세액공제 혜택 극대화 전략

소득 구간별 최적 납입 전략

💡 핵심 원칙

- 공제율 높은 구간 우선: 5,500만원 이하 구간에서 최대한 활용

- 한도 내 분산: 연금저축 + IRP 조합으로 리스크 분산

- 자동화 시스템: 매월 자동 납입으로 꾸준한 실행

🔄 연말 조정 전략

11월: 연간 납입액 점검

12월: 부족분 일시 납입 (한도 내)

익년 1월: 새해 납입 계획 수립

중도 인출 vs 대출 활용법

🚨 중도 인출 시 손실

- 세액공제 환수: 기존 공제받은 금액 재납부

- 기타소득세: 16.5% 세율 적용

- 총 손실률: 약 20-25% 수준

💡 대안 전략

- IRP 담보 대출: 납입액의 70-80% 대출 가능

- 기타 대출 활용: 신용대출, 주택담보대출 등

- 일시적 납입 중단: 경제적 어려움 시 납입 조절

🎪 실전 케이스 스터디

Case 1: 35세 대기업 직장인 (연봉 6,000만원)

현황

- 회사 DC형 퇴직연금 가입

- 기존 연금저축 월 20만원 납입

- 목표: 30년 후 은퇴 자금 5억원

최적화 전략

🎯 기본 전략

- IRP 월 50만원 납입 (연 600만원)

- 연금저축 월 25만원 납입 (연 300만원)

- 총 세액공제: 연 118만원

💼 포트폴리오 구성

- 해외 주식 ETF 50%

- 국내 주식형 펀드 30%

- 채권형 펀드 20%

📊 예상 성과

- 30년 후 적립금: 약 4.2억원

- 세액공제 누적: 3,540만원

- 실질 투자원금: 2.36억원

Case 2: 45세 중소기업 직장인 (연봉 4,500만원)

현황

- 퇴직금 1.5억원 수령 예정

- 기존 연금저축 없음

- 목표: 20년 후 은퇴 자금 3억원

최적화 전략

🎯 기본 전략

- 퇴직금 1.5억원 IRP 이체

- IRP 월 58만원 납입 (연 700만원)

- 연금저축 월 17만원 납입 (연 200만원)

- 총 세액공제: 연 148만원

💼 포트폴리오 구성

- 퇴직금 이체분: TDF 2045 100%

- 추가 납입분: 배당주 펀드 60%, 채권 40%

📊 예상 성과

- 20년 후 적립금: 약 3.8억원

- 세액공제 누적: 2,960만원

- 실질 투자원금: 1.8억원

⚠️ 피해야 할 실수 TOP 5

1. 중도 해지의 유혹

🚫 흔한 실수

- 급전 필요 시 연금계좌 해지

- 단기 투자 수익률에 현혹되어 이동

✅ 올바른 대응

- 대출 활용으로 유동성 확보

- 장기 관점에서 꾸준한 적립 유지

2. 과도한 안정 자산 편중

🚫 흔한 실수

- 젊은 나이에도 예금 상품만 선택

- 인플레이션 위험 간과

✅ 올바른 대응

- 연령별 적정 위험 자산 비중 유지

- 장기 실질 수익률 중시

3. 수수료 무시

🚫 흔한 실수

- 운용보수가 높은 상품 선택

- 판매 수수료 부담 간과

✅ 올바른 대응

- 연 0.5% 이하 저비용 상품 우선

- 패시브 펀드, ETF 적극 활용

4. 세액공제 한도 미활용

🚫 흔한 실수

- 연말에 급하게 일시납 부담

- 한도 대비 과소 납입

✅ 올바른 대응

- 연초 계획적 납입 설계

- 자동이체로 꾸준한 적립

5. 포트폴리오 방치

🚫 흔한 실수

- 가입 후 운용 현황 무관심

- 리밸런싱 없이 방치

✅ 올바른 대응

- 분기별 포트폴리오 점검

- 연 1-2회 리밸런싱 실시

🔮 2026년 이후 전망 및 대비책

제도 변화 예상

📈 확대 예상 분야

- 세액공제 한도: 현재 900만원 → 1,200만원으로 확대 가능

- 투자 상품: 개별 주식, 채권 직접 투자 허용 검토

- 인출 제도: 부분 인출 허용 등 유연성 증대

⚖️ 규제 강화 예상

- 수수료 규제: 과도한 판매 수수료 제한

- 상품 공시: 투명한 수익률, 위험도 공개 의무화

- 소비자 보호: 불완전 판매 방지 제도 강화

대비 전략

🎯 단기 대응 (1-2년)

- 현재 세제 혜택 최대한 활용

- 저비용 상품 위주 포트폴리오 구성

- 정기적 리밸런싱 체계 구축

🎯 중장기 대응 (3-5년)

- 글로벌 분산 투자 확대

- 대체 투자 상품 연구

- 은퇴 소득 대체율 50% 목표 설정

💪 성공적인 노후 준비를 위한 실행 계획

즉시 실행 가능한 액션 플랜

📅 이번 주 할 일

- 현재 가입 중인 연금 상품 현황 점검

- 소득 구간별 최적 납입액 계산

- IRP 계좌 개설 (미가입 시)

📅 이번 달 할 일

- 포트폴리오 구성 및 상품 선택

- 자동이체 설정

- 가족 연금 계획 수립

📅 올해 안에 할 일

- 퇴직금 IRP 이체 계획 수립

- 세액공제 한도 활용 극대화

- 전문가 상담 및 점검

연간 관리 체크리스트

🔄 정기 점검 항목

✅ 3월: 전년도 세액공제 효과 확인

✅ 6월: 상반기 포트폴리오 성과 점검

✅ 9월: 연말정산 대비 납입액 조정

✅ 12월: 차년도 투자 계획 수립

🎉 마무리: 2025년 개인연금 성공 전략 요약

지금까지 2025년 개인연금 IRP DC형 최적화 가이드를 상세히 살펴보았습니다. 핵심을 요약하면 다음과 같습니다.

🔑 성공 공식

최적 납입액 = 소득 구간별 세액공제 극대화

+ 연령별 위험 자산 적정 비중

+ 저비용 상품 선택

+ 장기 투자 관점 유지

+ 정기적 리밸런싱

💡 핵심 메시지

- 지금 시작하세요: 시간이 가장 큰 자산입니다

- 체계적으로 접근하세요: 감정이 아닌 원칙에 따라 투자하세요

- 꾸준히 실행하세요: 매월 자동이체로 규칙적 적립을 하세요

- 전문가와 상담하세요: 복잡한 세제는 전문가 도움을 받으세요

🌟 마지막 조언 : 기술의 발전 속도만큼 금융 상품도 빠르게 진화한다는 것입니다. 하지만 변하지 않는 원칙은 **"일찍 시작하고, 꾸준히 실행하며, 장기적 관점을 유지하는 것"**입니다.

여러분의 성공적인 노후 준비를 위해 이 가이드가 도움이 되기를 바랍니다! 💪